40代は多くの人にとって、家庭やキャリアが安定し、収入も増え始める時期でしょう。しかし一方で、子どもの教育費や住宅ローンの返済など、支出も大きく増えていく時期でもあります。そして、そろそろ老後に向けての準備のために、貯蓄を意識し始めるのも40代です。

「自分の貯金額や貯蓄額は多い?少ない?」「同じ世代の人たちはどのくらい貯蓄しているの?」など様々な疑問を抱えている人も多いと思います。とはいえ、周りの人に簡単に聞けないのがお金の問題です。

そこで、この記事では、40代の貯金額と貯蓄率の現状を詳しく紹介します。併せて、40代のライフイベントのための必要額や、賢く貯蓄を進めるための効果的な貯蓄法なども紹介しますので、ぜひ今後の貯蓄戦略に役立ててください。

世古瑞智子さん

2級FP技能士、ファイナンシャルプランナー(AFP)。「楽しくお金に関する知識を広めてもらいたい!」 そのお手伝いができればと、専業主婦・子育て・海外生活・住宅購入・乳がんなど自らの経験を活かして、様々な視点からの情報発信を行う。

安心と笑顔をお届けする「寄り添うFP」として活動中。

40代の貯金額・貯蓄額について(単身世帯)

40代の貯金額と貯蓄額を紹介する前に、貯金と貯蓄の違いを整理しておきます。

貯金:現金や銀行の預金(普通預金・定期預金)など、すぐに使える形でお金を貯めておくことを指します。貯金箱にためるお金も貯金です。

貯蓄:資産を蓄えることで、現金以外にも債券や不動産、株式、積立型生命保険など、あらゆる金融資産のすべてを指します。貯金も貯蓄に含まれます。

貯金と貯蓄はよく似た言葉ですが、少し意味合いが違いますので覚えておきましょう。

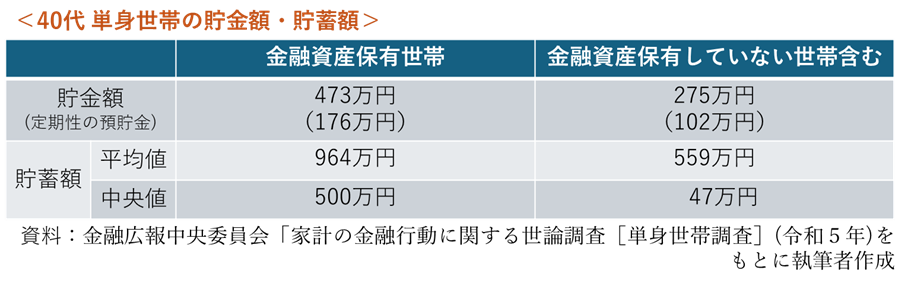

それでは、世帯主が40代の単身世帯のデータをみてみましょう。

表中の「金融資産保有世帯」は、預貯金や株式、債券、投資信託など、何かの形で資産を保有している世帯だけを対象にした統計データです。

そして、「金融資産保有していない世帯含む」というのは、いずれの形でも資産を保有していない世帯と、預貯金のみを保有していて運用または将来の備えがゼロの世帯、が含まれた統計データになります。いいかえると、金融資産の有無にかかわらず、すべての40代単身世帯が対象ということです。

1:貯金額

40代単身世帯の平均貯金額は、金融資産保有世帯で473万円、金融資産を保有していない世帯を含めると275万円という結果になっています。

また、カッコ内の定期性の預貯金とは、貯金額のうち、定期預金や定期積金などに預け入れをしている貯金のことで、それぞれは176万円(金融資産保有世帯)、102万円(金融資産保有していない世帯含む)です。

2:貯蓄額(金融資産保有)

40代単身世帯の貯蓄額の平均値は、964万円(金融資産保有世帯)、金融資産を保有していない世帯を含めると559万円です。そして、それぞれの中央値は、500万円(金融資産保有世帯)、47万円(金融資産保有していない世帯含む)となっています。

貯蓄の平均値が貯金額の2倍になっています。このことから、金融資産の半分を貯金として、もう半分は運用などの資産として保有していることがうかがえます。

貯蓄の平均値が高いのは、金融資産を多く持っている一部の世帯が引き上げてしまっている可能性が高いので、中央値を参考にすると良いでしょう。

平均値と中央値について

平均値と中央値は、どちらもデータの中心的な傾向を表す値ですが、計算方法が違い、データの見方も変わります。平均値は、データをすべて足したものをデータの個数で割って求めます。一方の中央値は、データを小さい(大きい)順にならべた、ちょうど真ん中の値です。

どちらも同じように見えますが、極端に大きな(小さな)データがあると、平均値はそのデータに引っ張られてしまいまい、真ん中からずれてしまうことがあります。

たとえば、「1・2・3・4・20」のデータでみてみましょう。平均値は、(1+2+3+4+20)÷5=6ですが、中央値は5つのデータの真ん中である3になります。

このように極端に大きく(小さく)外れたデータが存在するときは、外れ値の影響をほとんど受けない中央値が参考になります。

40代の貯金額・貯蓄額について(2人以上の世帯)

次に、世帯主が40代の二人以上世帯のデータです。

こちらも金融資産を持っている世帯のみの「金融資産保有世帯」のデータと、すべての40代の二人以上世帯を対象とした「金融資産保有していない世帯含む」のデータになっています。

1:貯金額

40代二人以上世帯の平均貯金額は、金融資産保有世帯で501万円、金融資産を保有していない世帯を含めると361万円という結果になっています。

また、貯金額のうち、定期性の預貯金(定期預金や定期積金など)に預け入れしているのは、169万円(金融資産保有世帯)、122万円(金融資産保有していない世帯含む)です。

2:貯蓄額(金融資産保有)

40代二人以上世帯の貯蓄額の平均値は、1,236万円(金融資産保有世帯)、889万円金融資産保有していない世帯含む)です。そしてそれぞれの中央値は、500万円(金融資産保有世帯)、220万円(金融資産保有していない世帯含む)となっています。

先ほどの単身世帯(金融資産保有世帯)の貯蓄額は平均値964万円、中央値500万円でした。二人以上世帯(金融資産保有世帯)と比較してみると、平均値は272万円の違いがあるにもかかわらず、中央値は同じ500万円です。このことから、どちらの世帯も真ん中に位置している人の貯金額は変わらないことがわかります。

しかし、平均値は中央値に比べてかなり高くなっていますので、二人以上世帯の一部の家庭では高額な貯蓄をしていると想像できます。

40代の年収別の貯蓄額(金融資産保有)について

貯蓄額と年収には関係があるのでしょうか。収入が高いと貯蓄が多くできると思う人もいるかもしれません。はたして実際はどうでしょう。そこで今度は、単身世帯と二人以上世帯、それぞれの年収別の貯蓄額をみてみます。

二人以上世帯では、年収が上がるに伴って、平均値・中央値も上がっており、金融資産の保有額が増えています。そして、平均値が集団の真ん中を位置する中央値金額よりも、2倍近く、または2倍以上になっていることから、どの年収層にも高額な貯蓄をしている人がいることがうかがえます。

一方で単身世帯では、年収が750~1,000万円の世帯が最も多くの金融資産を保有しており、平均値・中央値ともに2,000万円を超える高額な貯蓄をしていることがわかります。

また、年収が300万円未満の世帯も平均値で約200万円の貯蓄をしています。「年収が高くないと貯金できない」という考えにとらわれず、まずは平均値の金額を目指してみることをおすすめします。

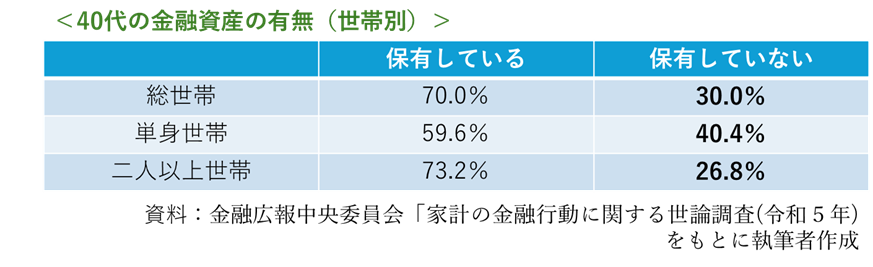

貯蓄がない40代の割合とは

40代では金融資産を持たない世帯も少なくありません。総世帯の30%が金融資産を保有していないというデータが出ています。世帯別でみると、単身世帯では40.4%、二人以上世帯では26.8%、の世帯が貯蓄をしていないと回答しています。

この結果から、「貯蓄をしていない人も結構いるのだな」と、感じた人もいるかもしれませんね。

40代は、貯金や貯蓄が難しい年代であるとも考えられます。

たとえば、子どもがいる家庭では、子どもの成長とともに、学費や習い事の費用が大きくなってきます。さらには、食費や衣類、通信費などの支出が増えて、貯蓄までの余裕がなくなるかもしれません。また単身の人は、仕事やプライベートで人脈が広がり、関わる人が増えていくため、交際費が増大したり、趣味の世界が広がったりと、出費が多くなる可能性があります。

ですが、この先必要な支出はさらに増えていきます。若く働き盛りである40代のうちに貯蓄や運用の習慣をつけ、長期にわたって蓄えていく計画をしましょう。

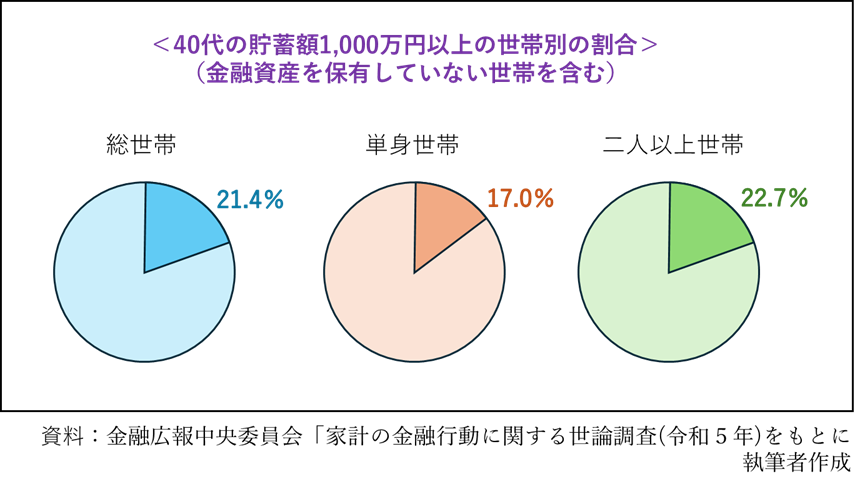

1,000万円以上の貯蓄がある40代の割合とは

貯蓄がない家庭がある一方で、1,000万円以上の貯蓄がある家庭も少なくないのが40代です。では実際、貯蓄が1,000万円以上ある人はどのくらいいるのでしょう。40代のすべての世帯を100%としたときの割合でみてみます。

40代すべての世帯で1,000万円以上の貯蓄がある割合は、総世帯は21.4%、単身世帯は17.0%、二人以上世帯は22.7%となっています。

そして、3,000万円以上の貯蓄があるのは、総世帯が6.0%、単身世帯が4.3%、二人以上世帯が6.5%というデータもでています。

40代ではすべての世帯の2割強の人が1,000万円以上の金融資産を保有しているという結果になりました。ただ、短期間で1,000万円以上もの大金を貯めるのは容易ではありません。少額でも、日々の小さな積み重ねが将来へとつながります。貯蓄は「いつか」ではなく、「今すぐ」の気持ちで、ぜひ一歩を踏み出してください。

40代以降のライフイベントとそれにかかる費用(必要な貯金額)とは?

40代は仕事もプライベートも安定する中で、支出も増えていく傾向にあります。この先、人生におけるイベントに備えて、どのくらいの貯蓄をすればよいのか、気になるところですよね。40代以降の主な支出の要因となるライフイベントをみていきます。

1:子どもの教育費(中学校・高校)

子どもの成長に伴って、教育費にかかるお金も増えてきます。40代では、中学生や高校生の子どもを持つ親も多くなり、学費以外にも塾代や部活動費などが必要です。また、公立と私立、どちらに進学するかでも、教育費は大きく変わってきます。

文部科学省「子供の学習費調査(令和3年度)」※によると、1年あたりの学習費総額(学校教育と学校外活動の経費の総額)は、公立中学校は約54万円、私立中学校は約144万円、公立高校は約51万円、私立高校は約105万円が、かかるとされています。

これらは1年あたりの金額ですので、小学校は6年分、中学校と高校はそれぞれ3年分の金額が学費として必要となります。公立と私立では大きく費用が違い、私立の方が中学校では3倍近く、高校でも約2倍の費用がかかることがわかります。

高校前の教育費については、貯金を切り崩して支払うのではなく、できる限りそのときの収入の範囲内でやりくりするのがおすすめです。ただし、私立中学に進学する場合や、受験期にまとまったお金が必要になる家庭もあるので、必要に応じて教育費のための貯金を準備しておきましょう。

2:子どもの教育費(大学)

大学進学となると、さらに多くの教育費が必要になります。文部科学省(令和5年)※1のデータによると、私立大学の学費の平均は約124万円で、初年度は入学金の24万円を加えた約148万円が必要になります。また、学部によっても大きく変わってきますが、一般的に文系の学部よりも理系の学部の方が、費用が高くなることが多いです。

ちなみに国立大学の学費※2は、基本的には約54万円ですが、初年度は入学金の28万円を加えて約82万円となります。このように、進学する大学によって、準備する学費も大きく違ってきます。

教育費の貯蓄は早い時期に計画的に始めて、子どもが大学受験をするまでに300~500万円を貯めておくのが理想でしょう。

※1 参照元:https://www.mext.go.jp/a_menu/koutou/shinkou/07021403/1412031_00005.htm

※2 参照元:https://www.mext.go.jp/content/20211224-mxt_sigakujo-000019681_4.pdf

3:住宅ローン

住宅金融支援機構(令和5年)※1の調査結果によると、住宅ローンを利用している人の平均年齢は44.3歳で、住宅ローンを利用している人のうち40代の割合は27.6%です。

国土交通省の調査(令和4年度)※2では、住宅ローン年間返済額は、分譲戸建住宅取得世帯が平均 約127万円、分譲集合住宅取得世帯が平均 約148万円となっています。また、年収に対する住宅ローンの返済負担率は、それぞれ平均 18.8%、17.4%というデータがでています。

住宅ローンの返済をしながら貯蓄をするのは難しいと感じている人も多いでしょう。一般的に住宅ローンの理想的な負担率は、手取り収入の20~25% といわれています。世帯によって、家族構成や支出額の大きさが違いますので、この通りではないですが、住宅ローンを考えるうえで参考にすると良いかもしれませんね。

また、住宅ローンは定年退職までに完済するのが理想です。定年退職後は収入が減り、これまでと同じローン返済をしていては、家計が厳しくなる恐れがあります。たとえば、「余裕資金を運用に回して蓄えができたら繰り上げ返済をする」「子どもの教育費が終わったら、月々の返済額を増やす」など、返済期間を短くする方法も検討すると良いでしょう。

住宅ローンは数十年の長いお付き合いになります。住宅ローン減税 などの制度の利用も考慮して、無理のない範囲でしっかりと計画的に利用することをおすすめします。

※1 参照元:住宅金融支援機構「フラット35利用者調査」(令和5年)

※2 参照元:国土交通省「住宅市場動向調査」(令和4年度)

4:老後資金

40代は、いずれ訪れる老後の準備を考え始める時期にきています。一般的に、退職後の生活費は現役時代の60~70%が目安とされています。

総務省の家計調査(令和5年)※1では、1か月の65歳以上の夫婦のみの世帯(無職)の消費支出は約25万円、65歳以上の単身世帯(無職)の消費支出は約15万円というデータがでていますので、年間180~300万円が必要になるということです。

支出に対して収入はどうでしょうか。同じく総務省の家計調査(令和5年)の調査では、1か月の65歳以上の夫婦のみの世帯(無職)の実収入(公的年金などの社会保障給付)は約24万円、65歳以上の単身世帯(無職)の実収入は約13万円で、年間160~290万円の実収入が見込まれることになっています。

調査結果では支出が収入を上回っており、不足する部分は貯蓄を取り崩して補うことになります。また、人によってライフスタイルや健康状態は違うため、必要な金額も異なり、支出はもっと増えるかもしれません。生命保険文化センターの調査※2では、ゆとりある老後資金は夫婦世帯で月額約38万円ともいわれていて、そうなると年間約170万円を貯蓄で補うことになります。ますます貯蓄の重要さを感じ、老後資金への意識が高まるのではないでしょうか。

※1 参照元:総務省「家計調査報告(家計収支編)」(令和5年)

※2 参照元:生命保険文化センター 「生活保障に関する調査」(令和4年度)

5:その他

自動車の購入や旅行、自宅のメンテナスなど、まとまった資金が必要になることもあるでしょう。また、不慮の事故や病気、災害などに備えておくことも忘れてはいけません。

今後の支出項目について、いつ頃どのくらいの金額が必要になるのかを見据えて、資金計画をしておくことが大事です。

40代に向いている貯金・貯蓄方法とは?

まずは、現在の収入と支出を把握することが重要です。「支出が多く貯蓄を取り崩していないか」、「無駄な出費や費用をかけすぎているものはないか」など、収入と支出のバランスが取れているかのチェックをします。

家計簿で管理してみると、外食が多いとか、衝動買いの頻度が高いなど、減らすことができる支出に気付くかもしれません。ノートの家計簿以外にも、PCソフトや携帯アプリで簡単に使えるものがあります。収支を感覚ではなく、見える化して収支管理することで、無駄な支出の削減につなげましょう。

1:固定費の見直し

毎月決まって支払っている固定費を見直すことは、意外と節約につながります。特に、保険料の見直しはおすすめです。加入したときとは、状況も変わりニーズが違っていたり、複数の保険に加入していて特約が重複していたりすることがありますので、不要な保障や特約を外すことで保険料の負担を減らせる可能性があります。

他にも、携帯電話の契約プランが現在の使用状況に合っているか確認するのも良いでしょう。

2:NISA(少額投資非課税制度)

NISA口座を開き、この口座で投資した金融商品から得られる利益は、無期限で非課税(税金がかからない)になります。(※)

NISAには、つみたて投資枠(年間120万円まで投資可能)と成長投資枠(年間240万円まで投資可能)の2つの枠があり、併用することができます。NISA口座で投資が可能な金額は、2つの枠を合わせると、一生涯で最大1,800万円(成長投資枠は1,200万円まで)となります。

NISAは月1万円などの少額からでも始められ、「長期・積立・分散」というリスク分散がしやすい投資手法を実践しやすい仕組みとなっているため、初めて投資をする人でも取り組みやすいでしょう。

※通常、金融商品(株式や投資信託など)に投資をした場合、これらを売却したときに得た利益や、受け取った配当金に対して約20%の税金がかかります。

<参考>金融庁HP:https://www.fsa.go.jp/policy/nisa2/know/index.html

3:iDeCo (イデコ・個人型確定拠出年金)

iDeCoは、公的年金(国民年金・厚生年金)とは別の私的年金制度です。加入者自身が拠出した掛金を自分で運用し、形成した資産を60歳以降に老齢給付金として受け取ることができます。

iDeCoの掛金全額が所得控除の対象となるため、所得税や住民税の負担を減らすことができます。また、運用で得られる利益にも税金がかかりません。

豊かな老後生活を送る備えとして、公的年金とiDeCoでの資産運用を組み合わせて準備しておくのがおすすめです。月々の掛金は5千円から始められますので、自分のライフスタイルに合わせた無理のない負担で老後に備えることができます。

<参考>iDeCo公式サイト:https://www.ideco-koushiki.jp/guide/

4:投資信託

投資信託とは、投資家(あなた)たちから集めたお金を資金として、投資の専門家である運用会社が国内外の株式や債券などに分散投資を行います。そして、得た運用成果を投資家(あなた)たちに分配する金融商品のことです。

豊富な経験やノウハウがある運用会社に任せられるメリットがある反面、購入手数料や運用管理費など、コストがかかる点にも注意が必要です。

貯金・貯蓄の相談先とは?

なかなか聞けないお金の話。誰に相談すれば良いのかも考えてしまいますよね。最近ではインターネットでも様々な情報を得ることができます。ですが、やはり自分の家計に合った悩みを解決するためには、専門家に相談するのが良いでしょう。

1:FP(ファイナンシャルプランナー)

お金に関する幅広い知識を活かして、将来の夢や目標、人生設計(ライフプラン)をサポートする専門家がFPです。

FPは家計に関わるさまざまな分野の知識を備えています。家計の見直しを始め、老後の生活設計、教育資金の準備、住宅購入や住宅ローンの見直し、資産運用の方法、保険の見直し、税制や相続に関することなど、様々なテーマについて相談することができます。

FPを選ぶ際には、自分が知りたいことを専門に扱っているFPを選びましょう。たとえば、家計について相談したいときは家計相談を専門にしているFP、保険の相談をするのであれば保険会社のFPなど、相談したい内容に合ったFPを選ぶことを意識すると、より的確なアドバイスが受けられるでしょう。

2:IFA(独立系ファイナンシャルアドバイザー)

IFAとは、金融機関に所属せず独立し、公正中立な立場から投資や資産運用のアドバイスを行う金融の専門家で、資産運用アドバイザーとも呼ばれます。「金融商品仲介業者」として登録しているため、金融商品の具体的な案内や販売の仲介ができます。

投資信託などの金融商品を扱えるIFAは、資産運用に関するアドバイスを得意としています。

3:金融機関

銀行や証券会社、信託銀行に相談する方法もあります。金融機関にはお金の専門家がいますので、資産運用・資産形成の相談に乗ってくれます。

最も身近な存在である銀行では、預金や住宅ローンなどを含めた総合的な資産運用についてのアドバイスを受けることができます。金融商品の品揃えは銀行によって異なり、証券会社のような種類は期待できないかもしれません。

一方、証券会社は銀行よりも金融商品の種類が豊富ですので、多くの選択肢の中から自分に合う運用方法を探すことができます。日々変化するマーケットの動向を分析しているので、常に新しい情報が得られます。ただし、グループ会社の金融商品をすすめることが多いため、自分に合っているかの判断が必要になります。

4:オンライン相談(悩ミカタ相談室)

当サイト「悩ミカタ」でも、ミドル世代(40代50代)のお金やライフプランに関する悩みについて、各分野の専門家/カウンセラーに相談できるオンラインカウンセリングサービス「悩ミカタ相談室」を展開しています。まずはお気軽に相談してみてはいかがでしょうか。

40代50代のお悩み” は専門家に相談しよう「悩ミカタ相談室」

まとめ

ご自身の貯金額や貯蓄額は、周りの40代の人と比べていかがでしたか?

もちろん人によって、理想の生活や価値観は違いますから、満足できる貯金額や貯蓄額も違ってきます。ですが、金額は違っても貯蓄の重要性は同じなのではないでしょうか。

40代はまだまだこの先に長い人生があります。自分のため、家族のため、さまざまなライフイベントが待っています。ぜひこの記事を参考に、豊かな将来に向けて、できることから取り組んでみてくださいね。